ارزش افزوده ارزشی است که در مراحل تولید به کالا یا خدمات واسطهای افزوده میشود و شامل مالیات بر ارزش افزوده (VAT) نیز میشود. این ارزش افزوده به کالا یا خدماتی اطلاق میشود که مربوط به فرایند تولید است و شامل فرایندی چند مرحلهای از مرحلهی تولید تا مصرف میباشد. ارزش افزوده یک معیار اقتصادی است که در تعیین سنجش فرایند مالی شرکتها مبتنی بر ثروت مازاد است که پس از کسر مالیات محاسبه میشود.

به بیان سادهتر ارزش افزوده به معنای کاری است که در هر مرحله از فرایند تولید بر روی کالا انجام شده و ارزشی بر آن افزوده میشود. در اصل ارزش افزوده با عنوان مالیات و عوارضی که به کالا تعلق میگیرد نیز یاد میشود.

ارزش افزوده چیست؟

مالیات و عوارضی که به کالا تعلق میگیرد بیشتر از یک دهه است که در سیستم دریافت مالیات توسط نظام مالیاتی کشور نهادینه شده است. سیستم مالیات بر ارزش افزوده (VAT) مالیاتی به شکل عمومی است که بر کالاهای مختلف و خدماتی به غیر از مواردی که در قانون استثنا شده است تعلق میگیرد.

سیستم مالیات بر ارزش افزوده در فرایند مختلف کالا از مرحلهی ابتدای تولید تا عرضه شدن کالا و خدمات مطالبه میشود. محصول و خدمات تولید شده و عرضه شده دارای مراحل مختلفی از مرحله تولید تا عرضه میباشند. به عنوان مثال برای تولید یک پیراهن مردانه در کارگاه لباس دوزی، ابتدا پارچه لباس را تولید کننده پارچه، تولید میکند.

برای دوخت لباس مواردی مانند نخ، دکمه و وسایل و ابزاری که در لباس به کار رفته و تولید کنندههای مختلف در فرایند تولید آن نقش داشتهاند بهکار میروند. صاحب کارگاه دوخت لباس ابزارها و ملزومات دوخت لباس را خریده و پس از تولید لباس مردانه محصول را به مغازهدارها و فروشندگان عرضه شده و در اخر به دست خریدار میرسد.

فرایند افزایش قیمت مانتو در هر قسمت از مراحل ذکر شده اتفاق افتاده و دلیل افزایش آن کارهای مختلفی است که در مراحل مختلف بر روی روند تولید لباس مردانه انجام میشود. به بیان ساده ارزشهای اضافی تمام شده بر قیمت نهایی لباس مردانه در مراحل متفاوت، ارزش افزوده نام دارد.

مالیات بر ارزش افزوده در سال 1403

در سال 1403، مالیات بر ارزش افزوده در ایران با تغییرات جدیدی مواجه شد که در نتیجه افزایش نرخ مالیات به ۱۰ درصد برای اکثر کالاها و خدمات داخلی است.

طبق قانون اصلاح قانون مالیات بر ارزش افزوده، این مالیات بهصورت عمومی بر تمامی کالاها و خدمات داخلی اعم از تولید، توزیع و مصرف اعمال میشود. برخی از کالاها و خدمات از مالیات بر ارزش افزوده معاف هستند، مانند کالاهای اساسی (گندم، گوشت، شیر، دارو)، خدمات درمانی، آموزشی و بانکی.

همچنین، در راستای حمایت از صادرات کالاها، این اقلام از پرداخت مالیات معاف هستند. برای کالاهایی مانند واردات کالاهای اساسی، نرخ مالیات بر ارزش افزوده معادل 1 درصد تعیین شده است.

مالیات بر ارزش افزوده در سال 1402

قانون دائمی مالیات بر ارزش افزوده در قانون جدید مالیات از دی ماه 1400 به موقع اجرا گذاشته شد. بر اساس این قانون، نرخ مالیات بر ارزش افزوده طبق تجمیع عوارض و مالیات، محاسبه نمیگردد. بر طبق قانون مالیات بر ارزش افزوده 1402 تنها یک نرخ 9 درصدی به شکل مقطوع جهت محاسبه میزان مالیات ارزش افزوده در سال 1402 و سالهای آتی اعمال میشود. در قانون جدید مالیات و عوارض کالاها نرخ مالیات برای کالاهای خاص مانند:

- واکسن

- لوازم درمانی

- واردات خودرو

- لوازم کشاورزی

- لوازم توانبخشی درمانی

تغییراتی داشته است. در صورت نیاز به واردات محصولهای ذکر شده در موارد ضروری نرخ مالیات بر ارزش افزوده به میزان 3 درصد بر آن اعمال میشود. از موارد مهم در قانون جدید مالیات بر ارزش افزوده سال 1402 معافیتهای خدمات و کالاهایی است که مشمول نظام مالیات بر ارزش افزوده نمیباشد. در ادامه قصد داریم تا به معرفی کالا و خدماتی که معاف از پرداخت ارزش افزوده کالاها هستند بپردازیم.

محاسبه ارزش افزوده

در هنگام تولید هر کالا، در هر مرحله از چرخه تولید، مبلغی به عنوان مالیات تعیین میشود. با افزایش تعداد مراحل تولید، ارزش افزوده کالا نیز افزایش مییابد و در نتیجه قیمت نهایی کالا افزایش مییابد.

در انتها میتوان گفت که مالیات بر ارزش افزوده توسط مصرفکننده نهایی پرداخت میشود و تولیدکننده مالیاتی پرداخت نمیکند؛ البته در شرایط خاصی این وضعیت ممکن است برعکس باشد.

محاسبه ارزش افزوده به این صورت انجام میشود که تولیدکننده مبلغ مالیاتی که پرداخت کرده را از مبلغ مالیاتی که از خریداران خود دریافت کرده کم میکند و مابقی مبلغ را به عنوان مالیات بر ارزش افزوده به سازمان امور مالیاتی کشور پرداخت میکند. همچنین برای دریافت اطلاعات دقیقتر در مورد محاسبه 9 درصد مالیات بر ارزش افزوده، میتوانید این مقاله از سایت را مطالعه کنید.

مالیات بر ارزش افزوده سال 1393

سازمان امور مالیاتی کشور طی اطلاعیه ای خطاب به مودیان نظام مالیات بر ارزش افزوده، موضوع افزایش نرخ این مالیات را در سال ۹۳ به هشت درصد اعلام کرد. سازمان امور مالیاتی کشور طی اطلاعیهای خطاب به مودیان نظام مالیات بر ارزش افزوده موضوع افزایش نرخ این مالیات را در سال 93 به 8% اعلام کرد.

به گزارش رسانه مالیاتی ایران در متن این اطلاعیه ذکر شده است:

به موجب مفاد تبصره (2) ماده (117) قانون برنامه پنجم توسعه اقتصادی، اجتماعی و فرهنگی جمهوری اسلامی ایران مقرر گردیده “دولت مکلف است نرخ مالیات بر ارزش افزوده را از سال اول برنامه سالیانه یک واحد درصد (%1) اضافه نماید به گونهای که در پایان برنامه به هشت (%8) برسد. سهم شهرداریها از نرخ مزبور سه درصد (%3) و سهم دولت (%5) تعیین میشود”.

این اطلاعیه میافزاید:

ضمناً حکم بند (ط) تبصره (9) قانون بودجه سال 1393 علاوه بر افزایش قانونی نرخ مالیات بر ارزش افزوده یک واحد درصد به عنوان مالیات سلامت به نرخ مالیات بر ارزش افزوده سهم دولت اضافه شود لذا با عنایت به احکام فوقالذکر نرخ مالیات و عوارض ارزش افزوده از ابتدای سال 1393 هشت درصد خواهد بود.

در ادامه این گزارش تاکید شده است:

به منظور اطلاع مودیان از احکام مقرر قانونی و در راستای اجرای دقیق قانون و مقررات یادآور میشود کلیه مودیان مشمول نظام مالیات بر ارزش افزوده از ابتدای سال 1393 مکلف هستند در کلیه مبادلات فیمابین (عرضه کالاها و خدمات) مالیات و عوارض ارزش افزوده را به نرخ 8 درصد (5.3% مالیات و 2.7% عوارض) در صورت حسابهای صادره درج و از خریداران وصول نموده و برابر مقررات به حسابهای تعیینشده سازمان امور مالیاتی کشور واریز نمایند.

مالیات بر ارزش افزوده چیست؟

مالیات بر ارزش افزوده که با نام VAT شناخته می شود مالیاتی غیر مستقیم است که از مصرف کنندهی کالا همراه با بهای خرید آن دریافت میشود. این نوع از مالیات مخصوص فعالان کسبوکار دارای اعم از شخصیت حقیقی یا حقوقی است که پس از دریافت بهای آن از جانب مصرف کننده توسط فعالان کسبوکار به خزانهی دولت واریز میشود. به بیان سادهتر وقتی یک کت از مرحلهای که تولید میشود تا زمانی که به دست مصرف کننده برسد خدمات زیادی بر روی آن انجام شده که مالیات هر کدام باید جداگانه پرداخت شود.

مالیات بر ارزش افزوده شیوه پرداخت مالیاتی محسوب شده که هزینه مالیات را بر فرایند مراحل تولید توزیع مصرف تقسیم میکند. فعالان کسبوکار مکلفاند با کسر میزان مالیات ارزش افزودهای که در ضمن خرید کالا میپردازند میزان پرداخت ارزش افزوده، خرید خود را از میزان کل مالیات بر ارزش افزوده کسر میکنند و مابهتفاوت آن را به عنوان مالیات و عوارض کالاها به صندوق دولت واریز میکنند. مالیات بر ارزش افزوده از درآمدهای مهم خزانه مرکزی دولت محسوب شده که بر طبق قانون و بر اساس جمعیت بین استانها پخش میشود.

به بیان ساده مالیات بر ارزش افزوده به این معناست که مالیات کالاهای تولید شده به جای اخذ آن از تولید کننده بین مصرف کننده و تولید کننده تقسیم میشود و نظام مالیات بر ارزش افزوده با این سیستم قصد حمایت از تولید کنندگان را داشته است. تقسیم شدن مالیان میان مصرف کنندهها سهم هر خرید و مصرف کننده را کم میکند.

نحوه محاسبه مالیات بر ارزش افزوده

نحوهی محاسبه مالیات بر ارزش افزوده به این صورت است که مالیات پرداختی از جانب فعالان کسبوکار از مالیات دریافت شده از خریدار کسر شده و مقدار باقی مانده نهایی تحت عنوان مالیات بر ارزش افزوده به خزانه دولت (سازمان امور مالیاتی کشور) به عنوان پرداخت ارزش افزوده انجام میشود.

در ادامه قصد داریم تا به مفهوم مالیات ارزش افزوده، انواع مالیات ارزش افزوده و شرایط اخذ آن و معرفی سامانه مالیات بپردازیم. در نظر داشته باشید که این مبلغ در سامانه ارزش افزوده پرداخت میشود و فعالیتهای مالیاتی همگی در این بخش انجام میشوند.

نمونهای از ارزش افزوده کالا و خدمات

ارزش افزوده کالا

به عنوان مثال برای ارزش افزودهی کالا قصد داریم تا به کالای مصرفی نان فانتزی بپردازیم. فرایند تولید نان فانتزی از مرحلهی تولید تا مصرف (زمانی که به دست مشتری میرسد) شامل زمین کشاورزی، کارخانهی تولید آرد، فروش نان فانتزی به مغازهها وفروشگاهها و کالای خریداری شده توسط مصرف کننده میباشد.

کشاورز با کار بر روی زمین و برداشت گندم ارزش تولید میکند و گندم به عنوان اولین ارزش این فرایند محسوب میشود. کارخانه تولید نان فانتزی با خرید گندم از کشاورز و با انجام کار بر روی آن ارزش تولید میکند. آرد تولید شده توسط نانوا خریداری شده و با انجام کار بر روی آن ارزش اضافه میکند و در ازای کار بر روی آرد کالای نهایی نان فانتزی را به فروش میرساند.

ارزش افزوده خدمات

برای ارزش افزوده خدمات، فروش لپ تاپ را بررسی خواهیم کرد. ابتدای فرایند وارد کنندهی لپ تاپ است که کالای مورد نظر را از خارج کشور وارد میکند و در ازای خدماتی که حاصل وارد کردن کالاست به ارزش این کالا اضافه میکند. فروشنده عمده لپ تاپ کالا را از وارد کننده خریده و با توزیع آن به مغازهها و پاساژهای فروش لپ تاپ ارزش تولید کرده و آن را به مصرف کننده و خریدار در ازای خدماتی که انجام میدهد ایجاد ارزش افزوده میکند. همانطور که مشاهده میکنید، سامانه ارزش افزوده در تمامی مراحل تولید و ارائه یک محصول وجود دارد.

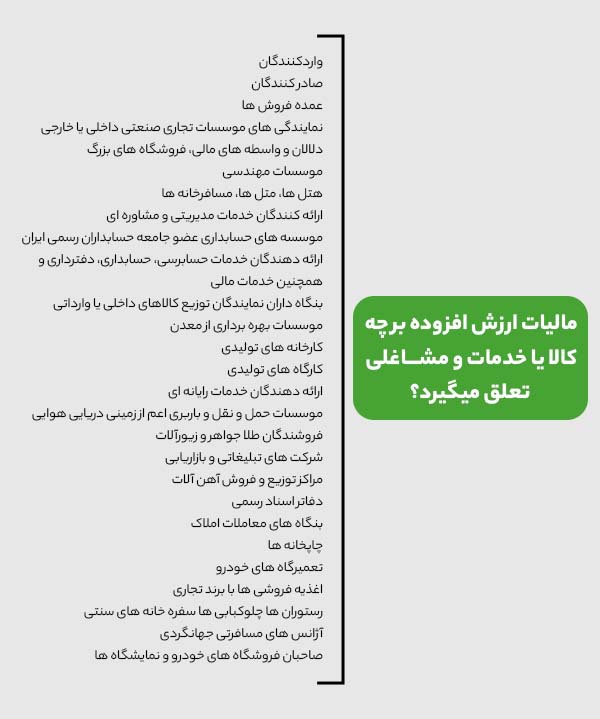

مالیات ارزش افزوده بر چه کالا یا خدمات و مشاغلی تعلق میگیرد؟

مالیات ارزش افزوده به تمامی کالاها و خدماتی که بر اساس پول داد و ستد و مبادله میشود تعلق میگیرد. برخی از کالاها و خدمات در قانون شرایط وِیژهای داشته و از تخفیف برخوردار هستند. در ادامه نمونهای از خدمات و مشاغل که شامل مالیات ارزش افزوده میشوند را ذکر میکنیم:

حتما بخوانید: خدمات و اصناف مشمول ارزش افزوده

- واردکنندگان

- صادر کنندگان

- عمده فروشها

- نمایندگیهای موسسات تجاری صنعتی داخلی یا خارجی

- دلالان و واسطههای مالی، فروشگاههای بزرگ

- موسسات مهندسی

- هتلها، متلها و مسافرخانهها

- ارائه کنندگان خدمات مدیریتی و مشاورهای

- موسسههای حسابداری عضو جامعه حسابداران رسمی ایران

- ارائه دهندگان خدمات حسابرسی، حسابداری، دفترداری و همچنین خدمات مالی

- بنگاهداران و نمایندگان توزیع کالاهای داخلی یا وارداتی

- موسسات بهرهبرداری از معدن

- کارخانههای تولیدی

- کارگاههای تولیدی

- ارائهدهندگان خدمات رایانهای

- موسسات حمل و نقل و باربری اعم از زمینی، دریایی و هوایی

- فروشندگان طلا، جواهر و زیورآلات

- شرکتهای تبلیغاتی و بازاریابی

- مراکز توزیع و فروش آهنآلات

- دفاتر اسناد رسمی

- بنگاههای معاملات املاک

- چاپخانهها

- تعمیرگاههای خودرو

- اغذیه فروشیها با برند تجاری

- رستورانها، چلوکبابیها و سفرهخانههای سنتی

- آژانسهای مسافرتی و جهانگردی

- صاحبان فروشگاههای خودرو و نمایشگاهها

موارد معاف از مالیات ارزش افزوده

- کالاهای اساسی مصرفی مانند آرد، پنیر، نان، برنج، روغن نباتی، گندم، گوشت، شکر، شیر، حبوبات خشک، سویا، قند و شکر

- تخفیفهای در نظر گرفته شده برای خریدار کالا و خدمات

- پرداخت ارزش افزوده توسط عرضه کننده کالا یا خدمات

- اموال غیر منقول اشخاص حقیقی یا حقوقی

- انواع کود، سم، بذر و نهال

- دام و طیور زنده، آبزیان، زنبور عسل و نوغان

- کالا یا خدماتی که در هنگام عرضه مالیات غیر مستقیم یا عوارض آن پرداخت شده است

- فرشهای دستباف

- تجهیزات موجود در فرودگاهها برای نقل و انتقال

- صندوقهای قرض الحسنه و صندوقهای تعاونی

- کلیه خدمات بانکی و خدمات موسسههای اعتباری

- محصولات کشاورزی فراورده نشده

- فروشگاها و مراکز فروش کود، سم، بذر و نهال

- خدمات حمل و نقل درون شهری و برون شهری اعم از زمینی، ریلی، دریایی و هوایی

- فعالیت های مرتبط با زمینه چاپ، کاغذ و انتشار آن

- خدمات دارو و تجهیزات پزشکی

- خدمات توانبخشی و حمایتی

- فعالیتهای مرتبط با انواع کود، سم، نهال و بذر

- خدمات درمانی اعم از انسان، گیاه و حیوان

- کالاهای مصرفی مجاز مسافران

- اقلام مصرفی در زمینهی نظامی، انتظامی با تایید وزارت دفاع

- خدمات مشمول مالیات بر درآمد (خدماتی که موضوع قانون مالیات مستقیم میباشد)

قانون مالیات بر ارزش افزوده

قانون مالیات بر ارزش افزوده در دهه شصت پس از بررسیها توسط نمایندگان مجلس به دلیل اوضاع بد اقتصادی ناشی از جنگ در دستور کار قرار نگرفته و این لایحه توسط دولت از مجلس پس گرفته شد. در سال 1368 مجددا لایحه قانون مالیات بر ارزش افزوده تدوین شد و در سال 1381 پس از تایید دولت راهی مجلس شد. قانون مالیات بر ارزش افزوده در سال 1381 به صورت لایحه در دستور کار مجلس شورای اسلامی قرار گرفت.

فرایند این لایحه از مرحله بررسی تا بررسی و نظرات کارشناسی اساتید دانشگاه نمایندگان مجلس بررسی شد و در سال 1386 به شورای نگهبان ارسال شد. شورای نگهبان پس از بررسی لایحه قانون مالیات با ذکر ایرادهای لایحه آن را به مجلس ارجاع داد و کمیسیون اقتصادی مجلس با برطرف کردن ایرادهای آن، مجددا لایحه را به شورای نگهبان ارسال کرد. پس از تایید لایحه در خرداد 1387 توسط شورای نگهبان قانون مالیات بر ارزش افزوده در تیر ماه توسط رئیس جمهور به وزارت امور اقتصادی و دارایی ابلاغ شد.

انواع مالیات بر ارزش افزوده

این نوع مالیات شامل انواع زیر است:

- ارزش افزوده از نوع تولیدی

- ارزش افزوده از نوع درآمدی

- ارزش افزوده از نوع مصرف

1. مالیات بر ارزش تولیدی: در مالیات بر ارزش تولیدی که یکی از انواع مالیات بر ارزش افزوده محسوب میشود، مالیت بر فروش کالای مصرفی و کالاهای سرمایه ای اعمال میشود. در این نوع مالیات و عوارض کالاها بنگاه معاملاتی اعتبار مالیاتی خاصی را دریافت نمیکند. (پرداخت در سامانه ارزش افزوده)

2. مالیات ارزش افزوده مصرفی: در مالیات بر ارزش افزوده مصرفی کلیه هزینه های سرمایه ی ناخالص مالیاتی که مبتنی بر کالاها و خدمات مصرفی است حذف میگردد. (پرداخت در سامانه ارزش افزوده)

3. مالیات بر ارزش افزوده درآمدی: مالیات بر ارزش افزوده ی درآمد مالیات مبتنی بر تولید خالص کالا ها میباشد و در این نوع از مالیات بر ارزش افزوده پس از کسر میزان هزینه های استهلاک از هزینه های سرمایه گذاری خالص، مالیات و عوارض کالاها از نوع درآمدی به آن تعلق میگیرد. (پرداخت در سامانه ارزش افزوده)

مالیات بر ارزش افزوده یا VAT مخصوص چه کسانی است؟

مالیات بر ارزش افزوده یا VAT تنها مخصوص مصرف کننده نیست و بر تولید کنندهی کالا و خدمات نیز تعلق میگیرد. در حقیقت مصرف کننده در هنگام خرید مالیات بر ارزش افزوده را میپردازد و مالیات بر ارزش افزوده پرداخت شده توسط فروشنده به صندوق دولت واریز میشود.

تولید کننده کالا یا خدمات در محدوده و مناطق خاصی، از پرداخت مالیات معافاند. ساز و کار و سامانه ادارات مالیاتی به منظور سرعت بخشیدن به روند پرداخت و دریافت مالیات به سمت الکترونیک شدن خدمات پیش میروند به طوری که تخمین زده میشود تا سال 1403 هجری شمسی سیستم دریافت مالیات کاملا به شکل الکترونیکی بوده و سیستم مالیات اقدام به صورت الکترونیکی اقدام به صدور اظهارنامه مالیاتی کرده و نیازی به اقدام برای خود اظهاری مالیاتی از جانب مودیان نمیباشد.

در کشورها و سیستمهای اقتصادی پیشرفته در صورت مصرف بیشتر اشخاص حقیقی یا حقوقی میزان پرداخت مالیات نیز بیشتر است و شخصی که تولید بیشتر و مصرف کمتری دارد به تبع مالیات کمتری پرداخت میکند.

در صورت سوال در زمینهی مالیات و مسائل مربوط به آن و نیاز به دریافت خدمات مشاوره فعالیتهای مالیات، حسابداری، بیمه و ثبت پرونده مالیاتی میتوانید با سامانه 1526 تماس گرفته و از راهنمایی کارشناسان استفاده کنید.

در اقتصادهای پیشرفته، هر فردی چه حقیقی چه حقوقی، مصرف بیشتری دارد، مالیات بیشتری پرداخت میکند و هر فردی، تولید بیشتر دارد، مالیات کمتری پرداخت میکند.

این ادبیات اقتصاد توسعه محور بوده و به نظر میرسد ایران در عصر اقتصاد مقاومتی، میبایست در این مسیر گام بردارید و سیاستهای مالیاتی و زیرساختهای فناورانه تحقق درآمدهای مالیاتی را شفافتر کند.

در گزارش امروز، شما با همه آنچه درباره مالیات بر ارزش افزوده نیاز دارید، آشنا خواهید شد. اگر شما هم در این باره با سوالی روبرو شدید، نظرات خود را از طریق بخش کامنت یا کانالهای ما در شبکههای اجتماعی به اشتراک بگذارید.

توجه کنید که هر سوالی درباره مالیات دارید، سامانه ۱۵۲۶ پاسخگو خواهد بود و این شرکت نیز در ساعات اداری، خدمات مشاوره کلیه فعالیتهای حسابداری، بیمه و مالیات و ثبت پرونده مالیاتی و پیگیری نیازهای اطلاعاتی مشمولان در سراسر کشور را انجام خواهد داد.

مصداق های تخلف در قانون مالیات بر ارزش افزوده چیست؟

در صورت احراز تخلف مشمولان و مودیان پرداخت مالیات بر ارزش افزوده در موارد زیر طبق قانون جریمه میشوند:

- بند یک ماده 22 قانون مالیات بر ارزش افزوده: ثبت نام نکردن مودی در اظهارنامه مالیات بر ارزش افزوده.

- تسلیم نکردن اظهارنامه قانونی مالیات بر ارزش افزوده.

- بند یک ماده 22 قانون مالیات و عوارض کالاها: صادر نکردن صورت حساب به خریدار کالا و خدمات.

- پرداخت نکردن و تاخیر در پرداخت هزینه مالیات بر ارزش افزوده در مدت زمان قانونی و پرداخت نکردن معوقات.

- درج نکردن ارزش ریالی خدمات یا کالاها در صورتحساب رسمی همراه با کد اقتصادی

- ارائه نکردن دفاتری که طبق قانون پلمپ شده شامل شرکتها، بنگاهها و موسسات مشمول قانون مالیاتی

نرخ مالیات بر ارزش افزوده برای کالاها و خدمات

در سال 1401، ارزش افزوده برای کلیه خدمات و کالاها بر اساس نرخ مالیات ارزش افزوده 9 درصدی برابر قانون محاسبه میشود. کالاها و خدمات بر اساس قانون از پرداخت مالیات بر ارزش افزوده معاف می باشند.

بهطورکلی نرخ واردات کالاهای اساسی مانند: گوشت، گندم، قند و شکر به میزان یک درصد است. واردات اقلامی مانند داروهای کمیاب و واکسن با نرخ 3 درصد محاسبه میشود.

کالاهایی که تحت عنوان کالاهای خاص شمرده میشوند مثل نوشابه و دخانیات به دلیل مضر بودن مصرف آن برای سلامت افراد نرخهای بالاتری داشته و باید مالیات بر ارزش افزوده آن پرداخت شود.

نرخ مالیات بر ارزش افزوده اقلامی مانند سیگار در تولیدات داخلی معادل 25 درصد بوده و نرخ مالیات بر ارزش افزوده وارداتی سیگار معادل 65 درصد میباشد.

مهلت زمان ثبت اظهارنامه مالیاتی

سوال مهمی که ممکن است با آن مواجه شوید مدت زمان مهلت ثبت اظهارنامه مالیات ارزش افزوده است.

بر اساس قانون مالیات مودیان مالیات بر ارزش افزوده و اشخاص مشمول نظام مالیات بر ارزش افزوده مکلفند که در پایان هر فصل از سال (سه ماه یک بار) با مراجعه به سامانه مالیات ارزش افزوده، محاسبه مالیات ارزش افزوده را انجام داده و ظرف مدت زمان 15 روزه نسبت به ثبت اظهارنامه مالیاتی خود بعد از پایان هر فصل اقدام کنند.

توجه: در شرایطی طبق اعلام سازمان امور مالیاتی مهلت ثبت اظهارنامه تمدید میشود.

در مورد مودیانی که خارج از مهلت قانونی نسبت به ثبت اظهارنامه مالیاتی خود اقدام میکنن، جریمههایی اعمال می شود. چنانچه مودیان اقدام به ثبت اظهارنامه مالیاتی خود در مهلت تعیین شده نکرده باشند، تعیین مالیات ارزش افزوده این دسته از مودیان با رسیدگی مالیاتی و به غیر از روش ثبت اظهارنامه تعیین شده و جریمههای قانونی بر آن اعمال میشود.

جریمه عدم پرداخت مالیات بر ارزش افزوده

در صورت عدم پرداخت مبلغ بدهی توسط مشمولان در مدت زمان معین یا عدم اقدام مودیان برای پرداخت یا تقسیط آن پرداخت بدهی مقرر شده به همراه دیرکرد و تعویق بدهی لحاظ میشود.

موارد عدم پرداخت مبلغ بدهی برابر قانون شامل موارد زیر است:

- عدم ثبت نام در مهلت مقرر در سامانه ارزش افزوده، مشمول جریمه مطابق قانون میشود. مبلغ جریمه شامل ثبت نام نکردن مودی از تاریخ شروع دوره مشمولیت تا زمان ثبت نام است و مبلغ مربوطه بر این اساس مطالبه میشود.

- جریمه ثبت نام نکردن مشمولان برابر با 75% مالیات تعلق گرفته تا تاریخ ثبت نام میباشد. مشمولان برای جلوگیری از مالیات سنگین در موعد مقرر میبایست برای ثبت نام و ارائه اسناد خود اقدام کنند.

- مهلت مقرر در قانون برای ثبت نام مشمولان به معنای آخرین مهلت زمانی جهت ارائه اظهارنامه اولین دوره است که مودیان و فعالان کسبوکار مشمول ثبت نام مالیات بر ارزش افزوده بر اساس قانون میشوند.

- جریمه مالیات بر ارزش افزوده برای مودیان و فعالان کسبوکار در صورت عدم ارائه صورتحساب کالا و خدمات یک برابر مالیات تعلق گرفته میباشد.

- جریمه مالیات بر ارزش افزوده برای مودیان و مشمولان در صورت عدم درج صورتحساب یک برابر مابه التفاوت مالیات تعلق گرفته میشود.

- جریمه مالیات بر ارزش افزوده برای مودیان و مشمولان قانون VAT در صورت عدم تطابق نمونه اعلام شده از سازمان امور مالیاتی با صورتحساب کالا و خدمات برابر با 25 درصد مالیات تعلق گرفته میباشد.

- جریمه مالیات بر ارزش افزوده در صورت امتناع از تسلیم اظهارنامه مالیاتی از تاریخ ثبت نام معادل پنجاه درصد مالیات متعلق است.

- جریمه مالیات و عوارض کالاها برای مشمولان فعال کسبوکار در صورت عدم تسلیم مدارک قانونی و دفاتر پلمپ شده برابر با بیست و پنج درصد مالیات تعلق گرفته میباشد.

- جرایم مرتبط با تسلیم نکردن اظهارنامه و جرایم ذکر شده شامل عدم ثبت نام مالیات بر ارزش افزوده نشده و جریمه تجمیع نمیگردد.

- در صورتی که مشمول جریمه عدم صدور صورت حساب باشید، یک برابر مالیات و عوارض متعلق، جریمه و معادل آن برابر با قانون از مودیان اخذ میشود بنابراین جرایم ذکر شده در مورد درج نکردن صحیح قیمت و اطلاعات صورت حساب موضوعیت ندارد.

- مودیان و مشمولین قانون مالیات بر ارزش افزوده 1402 در صورت خودداری از ارائه سند و مدرک جرایم عدم تسلیم دفاتر معادل 25 درصد و عدم تسلیم مدارک و اسناد برابر با 25 درصد تجمیع شده و برابر 50 درصد مالیات متعلق جریمه خواهند شد.

محاسبه جریمه های مشمولان مالیات بر ارزش افزوده

محاسبه جرایم مودیان و فعالان کسبوکار مشمول قانون مالیات بر ارزش افزوده بر اساس قانون 23 VAT عبارت است از مالیات دوره، عوارض تعلق گرفته به دوره که پس از کسر میزان مالیات و عوارض پرداختی محاسبه میشود.

در صورت احراز شرایط عدم پرداخت مالیات در موضوع پرداخت مالیاتهای موضوع قانون شامل تعلق گرفتن جریمه به میزان 2 درصد در ماه به اضافه جریمه اصلی میباشد. در صورت تاخیر در پرداخت به مدت کمتر از یک ماه در صورتی که مدت تاخیر کمتر از 30 روز باشد جریمه محاسبه شده و مطالبه میشود.

محاسبه جریمه تاخیر و مبلغ قابل پرداخت ارزش افزوده بر اساس انقضای مهلت تسلیم اظهارنامه مالیاتی و سررسید پرداخت و عوارض دوره برابر با ماده بیست و سه قانون مالیات بر ارزش افزوده محاسبه میشود.

محاسبه جریمه موضوع بند یک تبصره 3 شماره قانون 42 VAT در مورد مالیاتهای نقل و انتقال خودرو تاریخ تکمیل و صدور اسناد تنظیمی در دفاتر اسناد رسمی ملاک میباشد. این دسته از جرایم به عنوان جرایم غیرقابل بخشش در قانون ذکر شده است. جریمه تاخیر در پرداخت مالیات بر ارزش افزوده نسبت به زمان تاخیر مالیات پرداخت نشده روزشمار محاسبه میشود.

صورت مالیات و عوارضی که به کالاها تعلق میگیرد چیست؟

بر اساس صورت مالیات و مقدار مالیاتی که کالاها مشمول آن بودند در قانون قدیم برابر با 6 درصد عوارض و 3 درصد عوارض در صورت مالیات و عوارض نمایش داده میشد. بر اساس قانون جدید مالیات بر ارزش افزوده مالیات به شکل جداگانه لحاظ شده و در صورت مالیات و عوارض نشان داده نمیشود. هر دو موارد درقالب مالیات بر ارزش افزوده با نرخ 9 درصد محاسبه میشود.

همیشه این سوال وجود داشته که صورت مالیات و عوارضی که به کالاها تعلق میگیرد چیست؟ در جواب باید گفت پاسخ این سوال ارزش افزوده است که در این مطلب به صورت کامل در مورد آن صحبت کرده ایم.

عدم ارسال اظهارنامه ارزش افزوده شامل چه جریمه هایی است؟

مهلت معین شده برای پرداخت ارزش افزوده از جانب سازمان امور مالیاتی کشور است و در صورت عدم ارسال اظهارنامه ارزش افزوده در مدت زمان معین شده از جانب مودیان و مشمولین مالیات و عوارضی که به کالا تعلق میگیرد جریمه به آن تعلق گرفته و قابل بخشش نیست.

در صورت نداشتن فعالیت مالی شرکت یا مشاغل اشخاص حقیقی و حقوقی، اشخاص ذکر شده میبایست اظهارنامه ارزش افزوده را تسلیم سازمان امور مالیاتی کنند و اگر میخواهند که جریمه به آنها تعلق نگیرد باید اظهارنامه با ارزش افزوده را سفید و همراه با مدارک مربوطه ارائه کنند؛ پس نداشتن فعالیت مالی نباید دلیلی برای ارسال نکردن اظهارنامه ارزش افزوده باشد.

تفکیک عوارض و مالیات

در قانون قدیم مالیات بر ارزش افزوده جهت محاسبه نرخ عوارضی، مالیات بر ارزش افزوده و مالیات بر سلامت به این صورت بود که 3 درصد شامل عوارض و 6 درصد بابت مالیات کسر میشود و نرخ موارد ذکر شده به صورت تفکیک شده محاسبه میشود.

در حالی که شرکتهای مشمول مالیات بر ارزش افزوده ملزم به محاسبه و پرداخت ارزش افزوده نرخها به شکل مجزا نبودند. بر اساس قانون مالیات و عوارضی که به کالا تعلق میگیرد در سال 1401، رقمهای عوارض و مالیات برارزش افزوده و مالیات بر سلامت تجمیع شده و محاسبه مالیات و تهیهی گزارش آن تنها بر اساس نرخ 9 درصد مالیات بر ارزش افزوده انجام میشود.

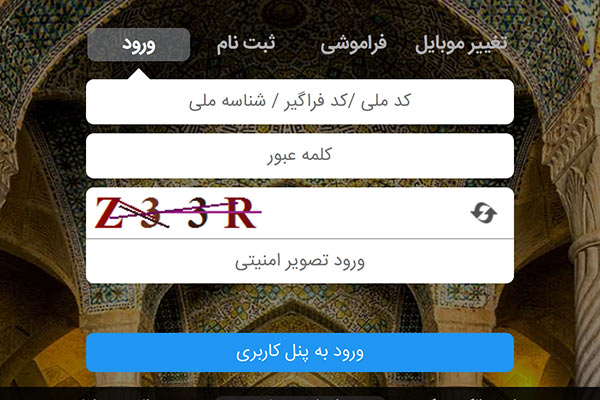

سامانه مالیات ارزش افزوده

تمامی مشمولان مالیات ارزش افزوده جهت ثبت اظهارنامه ارزش افزوده میبایست تا تابستان 1401 به سامانه الکتریکی www.evat.ir (سامانه ارزش افزوده) مراجعه کنند. بر اساس بخشنامهی سازمان امور مالیاتی از پایان فصل تابستان 1401 همه مودیان و مشمولان مالیات بر ارزش افزوده میبایست از طریق سامانه ملی خدمات الکترونیک به ادرس www.my.tax.gov.ir جهت تکمیل و ثبت اظهارنامه مالیات بر ارزش افزوده اقدام میکردند.

مواردی که باعث جریمه ی مشمولان پرداخت مالیات ارزش افزوده میشوند

موارد تعلق گرفتن جریمه به مشمولان پرداخت مالیات بر ارزش افزوده شامل موارد زیر است:

- عدم اقدام به ثبت نام در سامانه در مهلت زمان تعیین شده

- صادر نکردن صورت حساب از جانب مودیان به خریداران کالا و خدمات

- ثبت اشتباه ارزش ریالی کالا و خدماتی که دارای کد اقتصادی در صورتحساب رسمی میباشند.

- عدم تکمیل اطلاعات و ثبت نکردن اطلاعات صورت حساب قانونی توسط فروشنده خدمات و کالا

- عدم ثبت اظهارنامه ارزش افزوده قانونی

- عدم ارائه دفاتر قانونی پلمپ شده شرکتها و موسسات و بنگاههای مشمول قانون مالیات بر ارزش افزوده

- عدم پرداخت بدهی یا تقسیط مودیان و مشمولان مالیات بر ارزش افزوده در مهلت قانونی مقرر شده باعث الزام پرداخت کامل مالیات و جریمه میشود.

مزایا و معایب سیستم مالیات بر ارزش افزوده

سیستم مالیات بر ارزش افزوده دارای مزایا و معایب است. در ادامه قصد داریم تا به بررسی مزایا و معایب این سیستم بپردازیم:

مزایای سیستم مالیات بر ارزش افزوده

سیستم مالیات بر ارزش افزوده (Value Added Tax) به دلیل گستردگی موضوعی پایه مالیاتی درآمد چشمگیری از محل دریافت مالیاتها برای دولت دارد. مالیات بر ارزش افزوده به دلیل گستردگی آن میتواند قسمتهایی از اقتصاد را که مالیات بر فروش آن دشوار است تحت پوشش قرار دهد.

مالیات بر ارزش افزوده میتواند هزینههای جمع آوری مالیات نسبت به روشهای دیگر اخذ مالیات پایینتر است. سیستم مالیات بر ارزش افزوده باعث کاهش میزان مالیات مضاعف، کاهش جرایمی مانند فرار مالیاتی و وقفه زمانی پرداخت آن میشود. سیستم مالیات بر ارزش افزوده به دلیل سازوکار و کارایی آن باعث اصلاح ساختار مالیاتی نظام مالیاتی کشور میشود.

معایب سیستم مالیات بر ارزش افزوده

از جمله معایب مالیات بر ارزش افزوده میتوان به خلق تورم و افزایش تورم در کشور اشاره کرد. در سیستم مالیات و عوارض کالاها به دلیل افزایش قیمت تمام شده فروش فرایند مختلف دریافت مالیات افزایش میدهد. اجرا و پیاده کردن سیستم مالیاتی کشور به دلیل ساختار پیچیده و علمی آن نیازمند انجام مطالعات دقیق و علمی و ایجاد ساختار سازمانی مورد نیاز میباشد.

نرخ مالیات و عوارض کالاها

بر اساس صورت مالیات و مقدار مالیاتی که کالاها مشمول آن بودند در قانون قدیم برابر با 6 درصد عوارض و 3 درصد عوارض در صورت مالیات و عوارض نمایش داده میشد. بر اساس قانون جدید مالیات بر ارزش افزوده مالیات به شکل جداگانه لحاظ شده و در صورت مالیات و عوارض نشان داده نمیشود. هر دو موارد درقالب مالیات بر ارزش افزوده با نرخ 9 درصد محاسبه میشود.

رسیدگی به مالیات بر ارزش افزوده

جهت پذیرش اعتبار مالیاتی مشمولان مالیات بر ارزش افزوده میبایست موارد زیر به آنها تعلق بگیرد:

- مشمول بودن مودیان در نظام مالیات بر ارزش افزوده

- ثبتنام مودیان در سامانه مالیات بر ارزش افزوده

- داشتن مدارک مورد قبول سازمان دارایی شامل صورتحساب و داشتن گواهینامه ثبتنام

- مدارک و اسناد پرداخت بهای کالا

- خدمات و مالیات به عوارض ارزش افزوده

- شناسایی فروشنده

- رسید انبار و کنترل اسناد حمل

در صورت نداشتن گواهینامه ثبت نام و درج نشدن نام فروشنده در لیست مودیان ثبت نام انجام شده دارای اعتبار مالیاتی در زمان انجام معامله نمیباشد. نداشتن موارد ذکر شده جهت شناسایی معامله و پذیرش اعتبار مالیاتی نخواهد بود.

کد اقتصادی و مشخصات هویتی خریدار در فاکتور الزامی است؟

بر اساس مفاد راهنمای صورتحساب فروش کالا و خدمت و ماده 19 قانون مالیات بر ارزش افزوده مشمولان این قانون می بایست اطلاعات هویتی مشخصات متعاملین، شامل نام، کد اقتصادی یا کدملی (حسب مورد)، نشانی کامل و کد پستی را در خصوص فروشندگان و خریداران به طور کامل درج نمایند.

کلیه اشخاص مشمول قانون نظام مالیات بر ارزش افزوده میبایست مفاد قانون را انجام دهند. ارائه اطلاعات هویتی شامل کد اقتصادی برای اشخاص حقوقی و کدملی برای اشخاص حقیقی از موارد لازم جهت اجرای صحیح قانون مالیاتی میباشند.

شرایط، مهلت زمانی و نحوه اعتراض به مالیات و عوارض تعیین شده

مودیانی مشمول مالیات بر ارزش افزوده اعم از شخصیتهای حقیقی و حقوقی در صورتی که نسبت به پرداخت اضافه بر سقف مجاز مالیات و برگه مطالبه مالیات اعتراض دارند برابر قانون در مدت زمان 20 روزه میتوانند بعد از ابلاغ برگ مطالبه مالیات اعتراض خود را به صورت کتبی به اداره امور مالیاتی تقدیم کنند.

در صورتی که مشمولین مالیات بر ارزش افزوده اعتراض خود را در مدت زمان معلوم شده مبلغ درج شده در اوراق مطالبه مالیات و برگ استرداد اضافه پرداخت مالیات قطعی میشود. چنانچه مودیان در مهلت زمان مقرر شده اعتراض خود را نسبت به مبلغ یا برگه مطالبه مالیات بر ارزش افزوده تقدیم کرده ولی اختلاف رفع نشده باشد و یا در صورتی که اوراق مشخص شده ابلاغ نشده باشد .

در مدت زمان 20 روز پرونده از زمان دریافت اعتراض یا تاریخ انقضای مهلت اعتراض در شرایط ابلاغ قانونی برای رسیدگی به اعتراض ثبت شده به هیات حل اختلاف اولیه یا بدوی موضوع مالیات مستقیم احاله میگردد.

مودی در صورتی که به رای هیات بدوی اعتراض کند میبایست قسمتی از مالیاتی که مورد قبول خود وی است را پرداخت کرده و نسبت به وجه اضافی مورد اعتراض در مدت زمان تعیین شدهی قانونی به صورت کتبی اعتراض کند. میزان هزینه ی رسیدگی در صورت رد شدن اعتراض مودی از جانب هیات تجدید نظر حل اختلاف مالی یک درصد تفاوت مالیات موضوع رای شکایت شده از جانب مودی و مالیات ابرازی در برگه اظهارنامه تسلیمی محاسبه شده و مودی نسبت به پرداخت ان ملزم خواهد بود.

رای صادر شده از جانب هیات اختلاف مالی تجدیدنظر لازم الاجرا و قطعی بوده و امکان طراح دوبارهی آن در شورای عالی مالیاتی نمیباشد.

لزوم نگهداری اسناد و مدارک

مودیانی که مشمول مالیات بر ارزش افزوده میشوند، به مدت زمان ده سال می بایست دفاتر، صورت حساب، اوراق، برگه ها، اسناد، فرم اظهارنامه ارزش افزوده را بعد از سال مالی نگهداری کنند و در صورتی که ماموران مالیاتی تقاضای دریافت مدارک را داشته باشند به آنها تسلیم کنند.

اسناد، برگه ها، مدارک و اوراقی که مودیان مشمول نظام مالیات بر ارزش افزوده مکلف به نگهداری و ارائهی آنها هستند شامل کلیه اوراق، برگهها، صورت حساب مربوط به خرید کالا، فروش کالا، خرید و فروش خدمات، اوراث ثبت نامی در نظام مالیات بر ارزش افزوده، کلیه اسناد و رسیدهای نقل و انتقال مالی و بانکی، دفاتر نسخ اظهارنامههای تایید شده، اسناد صندوقهای گمرکی، بیمه، عوارض اوراق اعلامیههای بستانکاری، بدهکاری، اوراق معاملات و عملیات میباشد.

درج اطلاعات در صورت حساب و مستندسازی

مودیان در زمان مبادله و خرید کالا و خدمات در سیستم مالیات بر ارزش افزوده مکلفاند که شماره شناسایی طرفین معامله همراه با مشخصات تجاری و موضوع معامله را به صورت صدور صورت حساب درج کرده و مستندسازی را انجام دهند و در زمان درج اطلاعات در صورت حساب از صحت آن مطمئن شوند.

صورت حساب ها و اوراق مستندسازی شده در سیستم مالیات بر ارزش افزوده به منزلهی سند ادعای اعتبار هر یک از مودیان است و در صورتی که یکی از اطلاعات درج شده در صورتحساب مغایر با واقعیت باشد به منزلهی سقوط اعتبار مالیاتی مربوط به آن معامله میباشد.

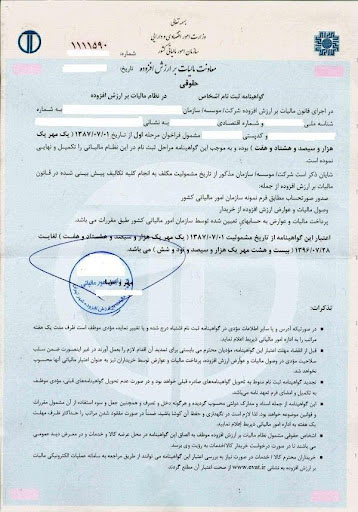

گواهی ارزش افزوده چیست؟

گواهینامه ارزش افزوده به برگهای گفته میشود که از طرف سازمان امور مالیاتی صادر شده و بنا به تشخیص حوزه مالیات و عوارضی که به کالا تعلق میگیرد، به صورت 6 ماهه یا یک ساله صادر میشود که بعد از پایان تاریخ اعتبار، اشخاص حقیقی و حقوقی ملزم به تمدید اعتبار از حوزه مالیاتی میباشند. کلیه خریداران موظفاند هنگام پرداخت مبلغ مالیات بر ارزش افزوده در صورتحساب فروشندگان، گواهینامه ثبت نام را از آنها درخواست کرده و پس از رویت آن و اعتبار تاریخ، نسبت به پرداخت آن اقدام نمایند.

همچنین کلیه فروشندگان کالا و خدمات مشمول این قانون، ملزم به ارائه گواهینامه ارزش افزوده به مشتریان خود میباشند. لازم به یادآوری است؛ منظور از ارزش افزوده، تفاوت بین ارزش کالاها و خدمات عرضه شده با ارزش کالاها و خدمات خریداری یا تحصیل شده در یک دوره معین میباشد.

برای دریافت اطلاعات بیشتر می توانید مطلب گواهی ارزش افزوده را در سایت مشاهده کنید. همچنین در صورتی که قصد بررسی اعتبار ارزش افزوده را داشته باشید نیز می توانید با استفاده از همین مطلب، فرایند مورد نظر برای دریافت استعلام ارزش افزوده را انجام دهید.

آموزش دریافت گواهینامه ارزش افزوده

- ابتدا به سامانه مالیات بر ارزش افزوده به نشانی https://evat.ir/ مراجعه و با استفاده از نام کاربری و رمز عبور وارد سامانه شوید.

- پس از ورود روی دکمه “درخواست گواهینامه ثبت نام” که در سمت راست سایت وجود دارد کلیک کنید:

3. در صفحهای که در روبرو باز میشود میبایست موارد “کد دهگیری سامانه، شماره اقتصادی” و “توضیحات جهت درخواست گواهینامه” پر نمایید. سپس بر روی ثبت درخواست کلیک نمایید.

4. پس از انجام مرحله فوق، رسید درخواست که شامل مشخصات اداره کل مالیات بر ارزش افزوده، عنوان مودی، نام و نام خانوادگی، شماره اقتصادی، کد ملی، واحد مالیاتی، آدرس و شماره پیگیری است نمایش داده میشود.

رسید نمایش داده شده را پرینت بگیرید و تا زمان دریافت گواهی، جهت پیگیری وضعیت درخواست خود، آن را نزد خود نگاه دارید (برای پرینت گواهی ارزش افزوده، تنها کافیست تا صفحه مورد نظر، کلید ترکیبی CTRL+P را فشار دهید تا فایل مورد نظر در حالت پرینت قرار بگیرد).

5. چند روز پس از ثبت درخواست، گواهینامه ثبت نام در سامانه صادر و توسط اداره پست به آدرس موجود در سامانه کد اقتصادی مودی فرستاده میشود. این گواهینامه دارای محدودیت زمانی است و قبل از اتمام مهلت آن باید نسبت به تمدید اقدام شود. نمونه تصویر گواهی ارزش افزوده را در ادامه مشاهده میکنید:

در صورت نیاز به اطلاعات بیشتر، می توانید آموزش دریافت گواهی ارزش افزوده را در این مطلب مطالعه کنید.

نحوه تمدید گواهی ارزش افزوده

تمدید گواهی ارزش افزوده به صورت آنلاین نیز امکان پذیر است و شما تنها باید مراحل زیر را به ترتیب طی نمایید:

- ابتدا وارد سامانه گواهی نامه ارزش افزوده به نشانی https://evat.ir/ شوید.

- طبق تصویر، گزینه (درخواست گواهینامه ثبت نام) را انتخاب نمایید.

3. بعد از انتخاب گزینه بالا وارد صفحهای مانند تصویر زیر میشوید. در این “قسمت نام کاربری” و “کلمه عبور” را وار نمایید تا به سامانه ارزش افزوده ورود پیدا کنید.

4. ورود به سامانه با موفقیت انجام شد، در این مرحله فرم اظهارنامه ارزش افزوده درخواست گواهینامه ثبت نام ارزش افزوده در صفحه دیده میشود که در این فرم اطلاعات مودی قابل مشاهده است.

5. بعد از تکمیل فرم اظهارنامه ارزش افزوده در این مرحله در ابتدا کد رهگیری سامانه شماره اقتصادی را وارد نمایید.

6. مرحله بعد وارد کردن توضیحات جهت درخواست گواهینامه میباشد.

7. گزینه “دارای گواهینامه مالیات بر ارزش افوزده هستم.” برای افرادی است که قصد تمدید گواهینامه ارزش افزوده را دارند. با انتخاب این گزینه لازم اطلاعات آخرین گواهینامه خود را ثبت نمایند.

8. آخرین مرحله “ثبت درخواست” و “چاپ درخواست” است. پس از کلیک بر روی “ثبت درخواست” کد پیگیری به شما داده میشود که برای پیگیری درخواست مورد استفاده قرار خواهد گرفت. آن را در نزد خود نگه دارید. بر روی گزینه “چاپ درخواست” کلیک نمایید میتوانید پرینت گواهی ارزش افزوده را در اختیار خود داشته باشید.

فرم اظهارنامه ارزش افزوده

مودیان مالیاتی که مشمول پرداخت مالیات هستند، بهتر است قبل از اقدام به ثبت نام اظهارنامه ارزش افزوده خود، فرم پیش نویس اظهارنامه را ملاحظه و تکمیل کنند. نمونه فرم پر شده اظهارنامه مالیاتی اشخاص حقیقی ۱۴۰۲، برای هر کدام از گروه های سه گانه و با در نظر گرفتن انفرادی و یا اشتراکی بودن کسبوکار آنها، متفاوت است.

فایل کامل قانون ارزش افزوده

در فایل مورد نظر می توانید قانون ارزش افزوده را با جزئیات کامل مشاهده کنید:

دانلود فایل قانون ارزش افزوده (کلیک کنید)

سوالات متداول مالیات بر ارزش افزوده

مالیات بر ارزش افزوده به معنای مالیاتی است که منشا آن ارزش افزایش یافته در کالا و خدمات در فرایند مختلف تولید تا زمان عرضه و رسیدن به دست خریدار نهایی بوده میباشد.

درصد ارزش افزوده سال 1401 چقدر است؟

ارزش افزوده سال 1401 برای عموم کالاها و خدمات با نرخ مالیات و عوارضی که به کالا تعلق میگیرد 9 درصدی که اعلام شده است محاسبه میشود.

مالیات بر ارزش افزوده چگونه محاسبه میشود؟

نحوه محاسبه ی مالیات بر ارزش افزوده به شکل مرحله به مرحله است و خریدار نهایی یا مصرف کننده ی کالا و خدمات پرداخت کننده ی نهایی مالیات بر ارزش افزوده است. شیوه ی پرداخت مالیات بر ارزش افزوده برای ارائه دهنده ی کالا و خدمات به شکل کسر مابه التفاوت مالیات پرداخت شده از مالیات دریافت شده می باشد و پس از محاسبه آن ارائه دهنده ملزم به پرداخت آن به صندوق مالیاتی دولت میباشد.

تفاوت مالیات بر ارزش افزوده و ارزش افزوده چیست؟

به صورت کلی ارزش افزوده همان مالیات بر ارزش افزوده است که به صورت عامیانه در آمده. در غیر این صورت این دو اصطلاح تفاوتی با یکدیگر ندارند.

مهلت ثبت اظهارنامه ارزش افزوده تا چه زمانی است؟

طبق قانون مهلت ثبت اظهارنامه مالیات بر ارزش افزوده می بایست توسط مودیان و مشمولین نظام مالیات بر ارزش افزوده پس از هر فصل ( سه ماه یک بار) به مدت 15 روز از اتمام فصل تنظیم شود و در سامانه مالیات بر ارزش افزوده بارگذاری شود.

آیا امکان اعتراض به اوراق مطالبه و برگ استرداد ارزش افزوده وجود دارد؟

بله، امکان اعتراض نسبت به اوراق مطالبه و برگ استرداد وجود دارد. در مقاله به شکل مفصل به بررسی روش اعتراض به اوراق مطالبه و برگ استرداد ارزش افزوده و شرایط ان پرداختیم.

14 نظر

شرکت نوید سلامت

ممنون از شماران سیستم که بسیار کاردرست و حرفه ای هستند

تحریریه شماران

از اینکه نظرتان را با ما به اشتراک گذاشتید، بسیار سپاسگزاریم. رضایت شما همواره برای ما اولویت است و خوشحالیم که توانستهایم انتظاراتتان را برآورده کنیم.

فروشگاه سموم حشره کش

مقاله جالب و کاربردی بود بخصوص قسمت ” لزوم نگهداری اسناد و مدارک

تحریریه شماران

خیلی خوشحالیم که مقاله مورد توجهتان قرار گرفت و قسمت “لزوم نگهداری اسناد و مدارک” برای شما مفید بود.

نگهداری صحیح اسناد یکی از جنبههای حیاتی برای مدیریت بهینه اطلاعات است و خوشحالیم که توانستهایم نکات ارزشمندی در این زمینه به شما ارائه دهیم.

شرکت سمپاشی

مقاله ” مالیات بر ارزش افزوده” بسیار عالی و کاربردی بود. ممنون بابت سایت خوبتون

تحریریه شماران

خوشحالیم که مقاله “مالیات بر ارزش افزوده” برایتان مفید واقع شد.

هدف ما همیشه ارائه محتوای کاربردی و ارزشمند است و نظرات شما ما را در این مسیر انگیزه میبخشد.

واحدی

اعتبار ارزش افزوده رو به چه صورت باید بررسی کنیم ؟

مدیر محتوا

برای مشاهده اعتبار ارزش افزوده، میتوانید مراحل مورد نظر برای استعلام ارزش افزوده رو طی کنید.

برنا

ببخشید استعلام گواهی ارزش افزوده رو باید از کجا و به چه صورتی انجام بدیم؟

مدیر محتوا

استعلام گواهی ارزش افزوده از سایت evat.ir انجام میشه و مراحل رو در همین مطلب به صورت تصویری توضیح دادیم. البته برای مشاهده اطلاعات بیشتر در مورد اسعلام گواهی ارزش افزوده میتونید این مقاله رو هم مطالعه کنید.

اشراقی

چه افرادی باید مالیات ارزش افزوده را پرداخت کنند؟

مدیر محتوا

به صورت کلی اشخاص حقیقی و حقوقی که درآمد دارن شامل پرداخت مالیات ارزش افزوده هستند. اما بخش مشمولین، به صورت کامل در مورد مشاغل مشمول صحبت کرده ایم.

کرمی

پرداخت مالیات بر ارزش افزوده رو خودمون میتونیم انجام بدیم یا باید بریم مراکز خاصی؟

مدیر محتوا

با سلام، بله پرداخت ارزش افزوده را خودتون میتونید انجام بدید. اگر به سیستم و اینترنت دسترسی نداشته باشید میتونید به کافی نت و یا دفتر خدمات دولت مراجعه کنید.